S&P 500 투자에서 알아야 할 5가지 진실: 워렌 버핏도 알려주지 않은 것들

'S&P 500에 묻어두라'는 조언, 정말 그것만으로 충분할까?

'그냥 S&P 500 지수 추종 ETF를 사서 묻어두면 된다.' 아마 투자를 시작한 사람이라면 누구나 한 번쯤 들어봤을 법한, 가장 대중적이고 신뢰받는 조언일 것이다. 투자의 현인 워렌 버핏조차 자신의 유언으로 재산의 90%를 S&P 500 인덱스 펀드에 투자하라고 했을 정도니, 이 전략의 힘은 의심할 여지가 없어 보인다.

하지만 이 단순하고 강력한 지혜의 이면에는 대부분의 투자자들이 간과하는 놀랍고, 때로는 비합리적이며, 심지어 위험하기까지 한 진실들이 숨어있다. 오늘 글에서는 S&P 500을 사랑하는 한 명의 투자자로서, S&P 500을 정확히 알고, 제대로 투자하기 위한 5가지 포인트를 소개하고자 한다.

이를 통해 그저 'S&P 500 매수'라는 막연한 투자 방식을 넘어, S&P 500의 구조적 한계를 자신만의 스타일로 보완함으로써 투자자 각자의 투자 포트폴리오를 한 차원 격상시킬 수 있는 기회로 삼을 수 있으면 좋겠다.

1. 이름만 다른 S&P 500 ETF, 수수료는 3배 차이?

많은 투자자들이 S&P 500 ETF는 이름만 다를 뿐, 다 똑같다고 생각하지만, 꼭 그렇지 않다. 미국 시장의 대표적인 S&P 500 ETF 3인방인 SPY, VOO, IVV는 모두 같은 지수를 추종하지만, 투자자가 지불해야 하는 비용은 확연히 다르다.

- SPY (SPDR S&P 500 ETF Trust): 연간 운용보수 0.09%

- VOO (Vanguard S&P 500 ETF): 연간 운용보수 0.03%

- IVV (iShares Core S&P 500 ETF): 연간 운용보수 0.03%

놀랍게도 VOO와 IVV의 운용보수는 SPY보다 3배나 저렴하다. 0.06%의 차이가 사소해 보일 수 있지만, 장기 투자의 마법인 '복리' 효과를 고려하면 이야기는 달라진다. 수십 년간 이 작은 비용 차이는 당신의 최종 수익률에 상당한 격차를 만들어낼 수 있다.

실제로 현명한 투자자들의 돈은 이미 움직이고 있다. 2025년 1월, 비싼 SPY는 미국 ETF 시장에서 순유출 1위를 기록한 반면, 저렴한 VOO는 순유입 1위를 차지했다. 이는 투자자들이 더 이상 이름값만 보고 투자하지 않는다는 명백한 증거다.

세계 최초의 ETF라는 역사적 상징성과 압도적인 거래량 덕분에 SPY는 선물옵션 시장과 연계하는 기관 투자자들에게 여전히 선호되긴 한다. 하지만 단기 트레이딩이나 옵션 연계 전략을 사용하지 않는 대다수의 장기 투자자라면, 0.06%의 운용보수의 차이는 단지 익숙하다는 이유로 SPY를 고수하기에 너무 큰 비용이다.

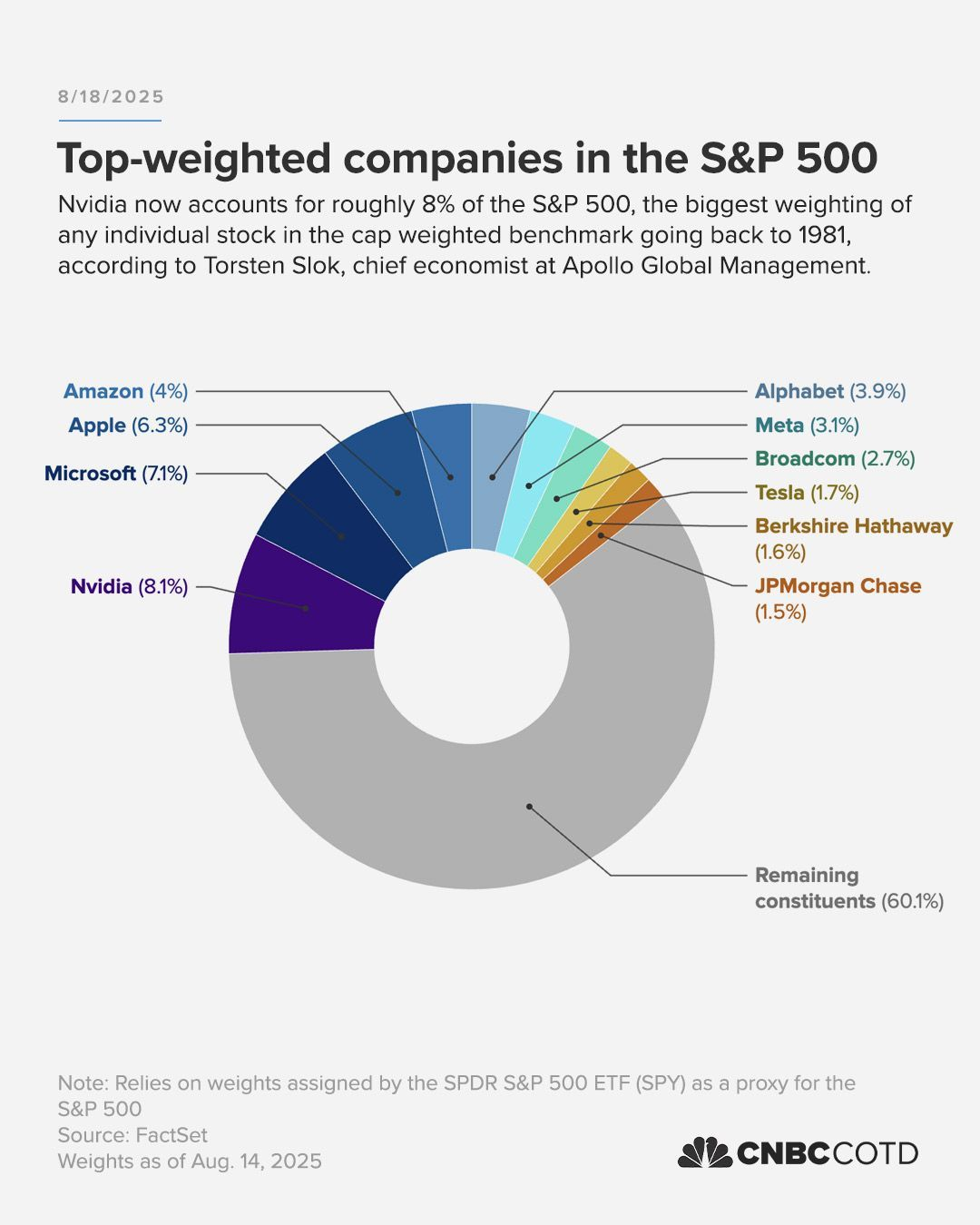

2. '분산투자'의 환상: 당신의 S&P 500은 사실상 기술주 펀드

S&P 500에 투자하며 500개 기업에 자산을 배분했다고 안심하고 있다면, 다시 한번 포트폴리오를 들여다볼 필요가 있다. 오늘날 S&P 500 투자는 사실상 500개 기업이 아닌, 단 10개의 기술 거인에게 집중하는 것과 다르지 않기 때문이다.

최근 S&P 500 지수 상승의 이면을 들여다보면 충격적인 사실이 드러난다. 지수 상승분의 대부분이 소수의 거대 기술 및 AI 관련 기업 10개에 의해 주도되었다. 상위 10개 종목이 약 46% 급등하는 동안 나머지 490개 종목은 약 15% 상승하는 데 그쳤다는 연구결과도 있다.

이는 S&P 500이 의도치 않게 특정 섹터(기술주)에 대한 집중 투자 펀드처럼 변모했음을 의미한다. 이러한 집중화는 예상치 못한 위험을 내포한다. 금융 데이터 분석 기업 OptionMetrics의 연구에 따르면, 이 상위 10개 종목에 대한 '급락 위험' 또는 '테일 리스크(Tail Risk)'가 꾸준히 증가하고 있다.

충분한 분산으로 다양성을 확보했다고 믿은 S&P 500이 사실은 10개 기업에 집중된 편중된 섹터 ETF로, 생각보다 훨씬 더 높은 변동성 위험을 안고 있던 것이다. 물론 S&P 500에 투자하는 우리가 할 수 있는 일은 거의 없지만, ETF의 성격이 다소 변했고, 생각보다 변동성이 크다는 사실은 유념해둘 필요가 있다.

3. 주식 시장은 상승하는데, 왜 실물 경제는 주춤하는 걸까

"실물 경제가 주춤하는데 주식 시장은 왜 계속 오를까?" 많은 사람들이 갖는 의문 중에 하나다. 답은 비교적 간단하다. 주식 시장과 실물 경제가 움직이는 방식이 다르기 때문이다. 미국 경제를 대표하는 S&P 500 역시 마찬가지이다.

첫째, S&P 500 지수는 현재의 경제 상황이 아닌 6~12개월 후의 미래에 대한 '기대감'을 먼저 반영하는 선행 지표의 특성을 가진다. 투자자들은 지금 당장의 GDP 성장률이 아니라, 미래의 금리 인하, 인플레이션 둔화, 기업 이익 증가 등을 예상하며 주식을 거래한다. 시장은 현재가 아닌 내일의 회복을 미리 내다보고 있는 셈이다.

둘째, 더 중요한 구조적 이유가 있다. S&P 500은 미국 전체 경제를 대표하지 않는다. 앞에서도 설명했듯 지수는 미국뿐만 아니라 전 세계에서 수익을 창출하는 소수의 '초대형 글로벌 기업들'의 성과에 의해 크게 좌우된다. 이들 기업은 미국 내 중소기업들이 어려움을 겪더라도 글로벌 시장에서 선전하면 전체 지수를 끌어올릴 수 있다.

따라서 시장의 움직임과 실제나 뉴스에서 접하는 경제 상황이 다르다고 해서 혼란스러워할 필요는 없다. 둘은 연결되어 있지만, 같은 속도로 움직이지 않는다는 사실을 이해하고 균형 잡힌 시각을 유지하는 것이 중요하다.

4. '28년간'의 기다림: '장기 투자'의 불편한 진실

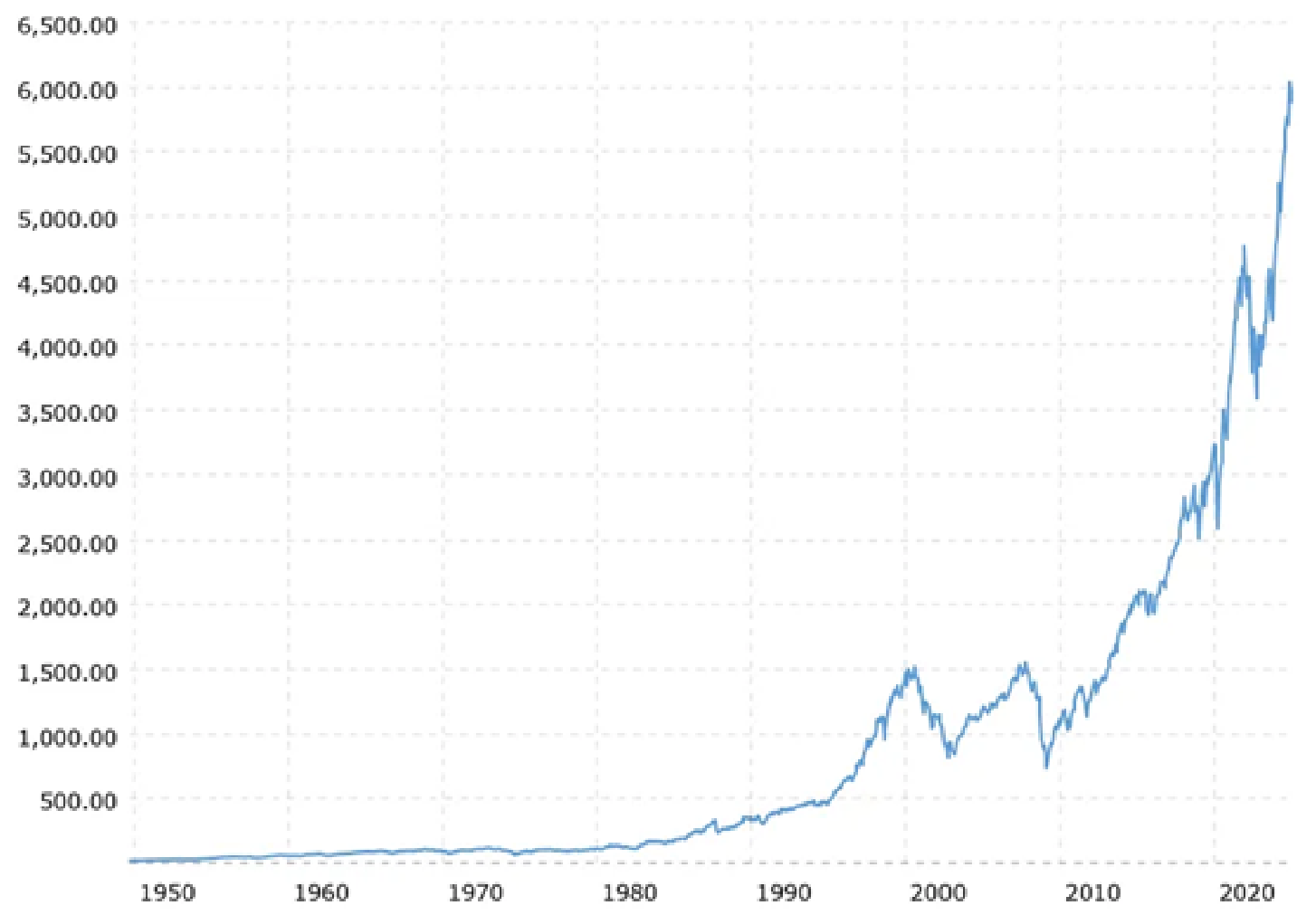

"장기 투자는 반드시 성공한다"는 믿음은 S&P 500 투자의 핵심 철학이다. 역사적으로 S&P 500에 20년 이상 투자했을 때 인플레이션을 이기고 실질 수익을 냈다는 데이터는 이 믿음을 뒷받침한다.

하지만 '장기'라는 단어의 무게는 우리가 생각하는 것보다 훨씬 무겁고 엄중할 수 있다. 무슨 말인가 하면 역사상 S&P 500에서 배당금을 모두 재투자하고도 물가 상승률을 감안한 실질 자산 가치가 전혀 성장하지 못한 가장 긴 기간이 무려 27.8년(1954년 9월 ~ 1982년 6월)에 달한 적이 있다는 사실이다. 정말 충격적이지 않을 수 없다.

이는 30세에 투자를 시작한 사람이 은퇴를 앞둔 58세가 될 때까지, 인플레이션을 감안하더라도 실질 자산이 단 한 푼도 늘지 않았을 수 있다는 의미이다. '주식에 대한 장기 투자는 무조건 이기는 전략'으로 믿고 있는 이들은 망치로 한 대 얻어 맞은 느낌일지도 모르겠다. 물론 지금보다 43년 전의 일이긴 하지만, 역사는 언제든지 반복될 수 있다는 점에서 이 불편한 진실을 알고는 있어야 한다.

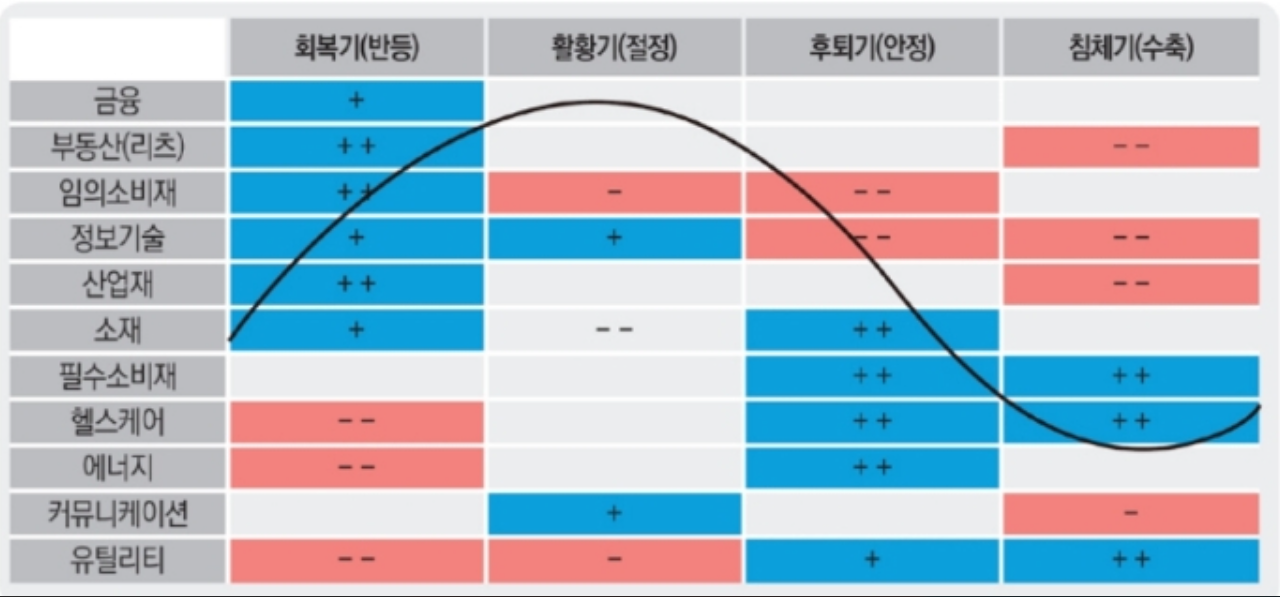

5. 무조건 S&P 500보다 경제 상황에 맞춰 투자 묶음을 바꾸는 방법도 유용

S&P 500 지수 전체에 투자하는 것만이 유일한 방법은 아니다. 시장을 더 깊이 이해한다면, 경제 상황에 맞춰 더 능동적으로 대응하는 '섹터 투자' 전략을 구사할 수도 있다.

S&P 500은 GICS(글로벌산업분류기준. 아래 참조)에 따라 11개의 다른 산업 섹터로 구성된다. 예를 들어 정보 기술, 헬스케어, 금융, 유틸리티, 필수소비재 등이 그것이다.

중요한 점은 각 섹터가 경기 국면(회복기, 확장기, 후퇴기, 수축기)에 따라 다른 성과를 보이는 경향이 있다는 것이다. 이를 '섹터 순환매'라고 부른다.

- 경기 확장기: 경제가 성장할 때는 기술주나 자동차, 명품 등 경기소비재 섹터가 강세를 보이는 경향이 있다.

- 경기 둔화기: 경제가 위축될 때는 전기, 가스 같은 유틸리티나 식품, 생필품 등의 필수소비재처럼 수요가 꾸준한 방어주 섹터가 상대적으로 좋은 성과를 낸다.

워렌 버핏의 조언이 S&P 500 투자의 훌륭한 출발점임을 인정하면서도, 한 걸음 더 나아가 시장 상황에 따라 포트폴리오의 색깔을 조절하는 전략을 고려해볼 수 있다. 이는 워렌 버핏의 지혜를 부정하는 것이 아니라, 그 단단한 기초 위에서 시장의 흐름을 읽고 더 정교하게 대응하는 현명한 투자자의 길을 모색하는 방법이라고 생각한다.

결론: 현명한 투자자는 끊임없이 진화한다

오늘 우리는 S&P 500 투자의 이면에 숨겨진 5가지 진실을 살펴보았다.

2. S&P 500이 소수 기술주에 집중되어 숨겨진 위험을 안고 있다는 것.

3. 주식 시장과 실물 경제는 다른 속도로 움직인다는 것.

4. '장기 투자'의 기다림은 수십 년이 될 수도 있다는 것.

5. 경기 국면에 따라 섹터 투자로 더 나은 성과를 추구할 수 있다는 것.

S&P 500 투자는 의심할 여지 없이 부를 축적하는 훌륭한 방법이다. 하지만 '무엇을' 살지 결정했다면, 이제는 '어떻게' 투자할 것인지 깊이 고민해야 할 때다. 맹목적인 믿음 대신, 내가 투자하는 대상이 어떤 한계와 리스크가 있는 지 알고, 이를 보완하기 위해 끊임없이 질문하고 배우는 현명한 투자자가 되어야 한다.

당신은 오늘 알게 된 포인트를 어떻게 대처함으로써, S&P 500 투자를 한 단계 업그레이드 시키겠는가?

Five Shocking Truths About S&P 500 Investing

While Warren Buffett champions the S&P 500, several hidden realities often go unmentioned. First, cost matters; despite tracking the same index, VOO and IVV offer expense ratios three times lower than SPY, significantly impacting long-term returns. Second, the S&P 500 has evolved into a de facto tech-heavy fund, with the top 10 giants driving most gains, increasing concentration risk.Third, the index reflects future expectations rather than current economic reality, often detaching from the real economy. Fourth, "long-term" can be grueling; historically, the index once saw a 28-year period with zero real growth after inflation. Finally, savvy investors can optimize returns by utilizing sector rotation—shifting between technology, utilities, or staples based on economic cycles—rather than relying solely on a passive index strategy.

Keywords: S&P 500, ETF Expense Ratio, Concentration Risk, Long-term Investing, Sector Rotation, VOO vs SPY, Stock Market vs Economy

#S&P500 #ETF #장기투자 #섹터순환매 #분산투자

#251275